金融服务乡村振兴,亟需补上金融科技短板

实施乡村振兴战略,是新时代“三农”工作的总抓手。金融作为现代经济的核心,是推动乡村振兴不可或缺的重要力量。长期以来,传统金融服务在广袤的乡村地区面临着成本高、效率低、覆盖难、风控弱等诸多痛点。要破解这些难题,推动金融服务真正下沉、精准滴灌,就必须紧紧抓住金融科技这个关键变量,着力补齐其在乡村应用中的短板,为乡村振兴注入强劲的数字化、智能化动能。

当前,金融服务乡村振兴面临的核心挑战在于信息不对称和运营成本高昂。农村地区征信数据缺失、抵押物不足、居住分散等特点,使得传统金融机构在开展信贷业务时顾虑重重,手续繁杂,审批周期长,导致“融资难、融资贵”问题突出。物理网点建设与维护成本高,也限制了金融服务在乡村的深度与广度。这些正是金融科技可以大展拳脚的领域。

金融科技通过大数据、人工智能、云计算、物联网、区块链等前沿技术,能够有效缓解信息不对称,重塑乡村金融的服务模式与风控体系。例如,利用卫星遥感、无人机、智能传感器等物联网技术,可以动态监测农田作物长势、畜牧养殖情况,将生物资产转化为可信的“数字资产”,为农业信贷提供创新的质押依据。通过整合政务数据、电商交易、移动支付、社交信息等多维数据,可以构建更精准的农户信用画像,实现“无抵押、纯信用”的线上快速审批与放款。移动支付和数字普惠金融平台的普及,则能让农民足不出户即可办理转账、缴费、理财、保险等业务,极大地提升了金融服务的可得性与便利性。

金融科技在服务乡村振兴的过程中,其自身也暴露出明显的短板,亟待补齐。

短板一:数字基础设施与数字素养的“接入鸿沟”。 部分偏远乡村地区网络覆盖不稳定、智能手机普及率仍有提升空间,这是金融科技应用的物理基础障碍。更重要的是,不少农民,尤其是年长群体,对数字设备和金融科技产品的认知与使用能力不足,“不会用、不敢用”的问题普遍存在,限制了金融科技效能的发挥。

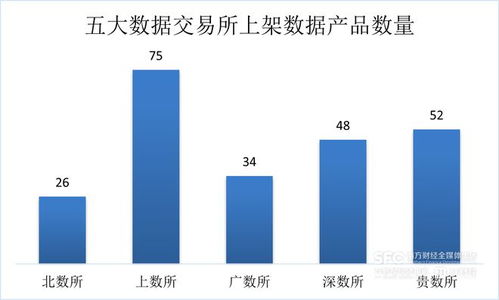

短板二:数据生态建设的“整合之困”。 乡村数据来源分散,涉及农业、林业、气象、国土、市场监管、社保等多个部门,且标准不一、质量参差,“数据孤岛”现象严重。缺乏高效、安全的数据共享与整合机制,金融科技赖以生存的数据燃料便不充分,制约了精准风控与产品创新的深度。

短板三:贴合乡村场景的“创新之乏”。 许多金融科技产品是城市思维的延伸,直接套用到乡村复杂多样的生产生活场景中,往往出现“水土不服”。产品设计未能充分考量农业生产的周期性、季节性,新型农业经营主体的差异化需求,以及乡村社会治理的特点,导致实用性、适配性不强。

短板四:风险防控与监管的“适配之需”。 数字技术在提升效率的也带来了新的风险,如数据安全、隐私保护、算法歧视、数字欺诈等。针对乡村金融科技活动的监管框架、技术标准和消费者保护措施尚不完善,需要探索既鼓励创新又能有效防控风险的适应性监管模式。

补齐短板,方能行稳致远。未来应从多维度发力:

- 夯实数字基座,提升数字素养。 协同推进乡村信息通信网络升级换代,降低使用成本。广泛开展面向农民的金融知识普及和数字技能培训,通过“线上+线下”、“子女助老”等多种方式,跨越数字鸿沟。

- 推动数据共享,构建信用体系。 在保障数据安全与个人隐私的前提下,由政府牵头,推动涉农数据的标准化归集与合规共享。鼓励各方参与,共同构建覆盖更广、维度更全的农村信用信息体系,为金融科技应用提供坚实的数据支撑。

- 深化场景创新,开发专属产品。 引导金融机构和科技公司深入田间地头,深刻理解乡村产业特性和金融需求。针对粮食生产、特色种养、农产品加工、乡村旅游、农村电商等不同场景,开发全产业链、全周期的数字化金融解决方案,如基于订单农业的供应链金融、适应绿色农业的碳汇金融等。

- 完善监管框架,筑牢安全防线。 加快制定适应乡村金融科技发展的监管规则,运用监管科技(RegTech)提升监管效能。强化对数据安全、算法公平、消费者权益的保护,严厉打击非法金融活动,营造健康有序的乡村数字金融生态。

金融服务乡村振兴是一篇大文章,金融科技是书写这篇文章的“智能笔”。只有正视并系统性地补上金融科技在乡村应用中的短板,促进科技、金融与农业农村的深度融合,才能让金融活水更顺畅、更精准地流向乡村的每一片土地、每一个主体,为全面推进乡村振兴、加快农业农村现代化提供坚实而富有活力的金融支撑。

如若转载,请注明出处:http://www.kljrpay.com/product/67.html

更新时间:2026-02-24 15:00:17